Cuánto Vale una Startup

Durante el batch actual de Platanus Ventures, queríamos hablarles a los fundadores sobre la importancia de los Unit Economics y cómo pensar en ellos, especialmente en un contexto macroeconómico donde el capital no es infinito, ni barato.

Estamos apoyando a startups con naturalezas y económicos muy distintas: fintechs, marketplaces, propetchs, healthtechs, SaaS, B2B, B2C, entre otros. Y a pesar de esto, todas tienen elementos en común que son fundamentales para crear una startup altamente valiosa.

Pero me di cuenta que no podíamos hablar de cómo los Unit Economics influyen en crear una startup valiosa sin explicar qué es lo que propiamente significa que una startup sea valiosa.

De ahí nace este primer post de la Serie "La Relación Entre el Valor de las Startups y los Unit Economics.

El valor de las startups

El principio más fundamental de un negocio es que el valor de una empresa está determinado por su capacidad de generación de ganancias para sus accionistas durante su tiempo de vida útil.

Este principio ha pasado una y otra vez la prueba del tiempo: ha sido patente y se ha aplicado desde que existe un constructo formal de lo que hoy conocemos como “empresas”. Es decir, desde hace más de 7 siglos.

Es decir, el equity¹ de una empresa es un activo financiero. El valor de cualquier activo financiero es la productividad que genera este activo (o cuánto dinero puede producir en su vida útil). Por lo que para que una empresa sea una activo, necesariamente debe cumplir con la condición de que se espere un rendimiento o retorno.

Una analogía simple es la de una tierra para cultivo. Imaginemos que eres el propietario de una. El valor de esta, es el dinero que puedes ganar cosechando ahí, antes de que el suelo se vuelva infértil y ya no sea tierra productiva.

Asumamos que el tiempo fértil del suelo es de 10 años y durante estos años puedes cosechar cultivos que generen ingresos de $100 mil dólares anuales. Después de todos los costos (materia prima, mantenimiento, equipos, logística, marketing y el personal) te quedan $20 mil dólares de ganancias o flujos libres². Es decir, tienes un flujo libre de $20 mil dólares o un margen de 20%. $20 mil de ganancias durante 10 años de vida útil, resultan en $200 mil dólares de valor generado para los accionistas en total durante la vida productiva de la tierra.

Para ese punto la tierra ya no será útil. Pero aunque no puedas cultivar más, la tierra puede usarse para algo más o venderla. Es decir, al final de los 10 años habrás generado $200 mil dólares de ganancias libres y aún te queda algo de valor que puede salir de vender el equipo que te sobró que aún sirve y de vender la tierra para algún otro uso. A esto se le conoce como el valor terminal. Por simplicidad, asumamos que no existe la plusvalía y todo esto vale otros $50 mil dólares al final de los 10 años. Por lo que en total, habrás podido extraer flujos libres de $250 mil dólares a lo largo de la vida de esta “empresa”.

Ahora, si alguien llega y nos ofrece comprar la tierra hoy, antes de comenzarla a explotar (sin cultivar aún y haber hecho realmente nada más que poseer la tierra), y nos ofrece $200 mil dólares por ella ¿Sería correcto tomar la oferta? Considera que el valor de la tierra es de solo $50 mil y aún no has explotado nada.

Ahora considera lo siguiente. En esos 10 años, pueden suceder muchas cosas. Posiblemente un huracán destruye toda la infraestructura que necesitabas para regar tu tierra. Posiblemente también las condiciones de clima fueron atípicas por 5 de esos 10 años. Además, en tu educación no te enseñaron la técnica apropiada de cosechar patatas orgánicas y hay un riesgo alto de que eches a perder al menos 2 cosechas anuales aprendiendo.

Asumiendo que algunas de esas cosas suceden, en vez de producir $100 mil dólares en ventas anuales, generarías solo la mitad ($50 mil), en promedio, en los 10 años. Con los márgenes de flujo libre del 20%, ahora solo generaste $100 mil dólares en ganancias libres en total durante a vida productiva de la tierra ($50 mil en ventas anuales * 20% de margen = $10 mil dólares/año * 10 años = $100 mil de ganancias libres).

Más aún, tus ventas son en dólares y en 10 años, China posiblemente ya estableció un nuevo orden mundial y ahora el Yuan es la divisa más popular en el mundo, lo que depreció el valor del dólar en un 50%. Aún a pesar de que generaste $100 mil dólares en flujo libre, en realidad esos dólares tienen el poder adquisitivo de solo el 50% de esa cantidad. Es decir, con $100 mil dólares depreciados de 10 años en el futuro, no compras lo mismo que con los $100 mil dólares “no depreciados” del día de hoy que te ofrecen por comprar tu tierra.

Posiblemente hoy, considerando todos estos factores y riesgos de que realmente se concrete esa extracción de flujos libres, sí valga la pena vender la tierra en $200 mil dólares. Aunque sea menos de lo que esperas generar de ganancias. Esto mismo sucede con las startups.

Cómo calcular el valor de una startup

El principio aquí es que todo lo que suceda en el futuro está sujeto a incertidumbre.

Tanto la capacidad de un fundador para generar un negocio viable (saber cosechar, hacerlo de manera eficiente, distribuirla), como los factores que están fuera de control (regulación, clima, moneda, inflación, capital) finalmente influyen directamente en las ganancias esperadas de la empresa, y por tanto en su valor (lo que un comprador/inversionista está dispuesto a pagar por la empresa).

El valor de una empresa (y cualquier activo) significa exactamente lo mismo. El valor del equity es el resultado de calcular:

- Los flujos libres para sus accionistas que la empresa puede generar durante su vida (en el presente y el futuro previsible);

- Descontados a una tasa que refleje el riesgo de que estos flujos se materialicen y el valor del dinero en el tiempo (inflación/tipo de cambio).

Los flujos libres significan cuánto dinero podrías entregar a tus accionistas a lo largo del tiempo (olvidemos la "reinversión de utilidades" por un momento). Esto efectivamente significa qué el valor de una empresa se reduce a:

- Qué tan grande puede llegar a ser, medida por sus ingresos (que están en función del mercado en el que participe y el product-market-fit); y

- Cuántas ganancias quedan, después de pagar todos los gastos necesarios para generar estos ingresos (los Unit Economics y/o márgenes), que podrían entregarse a los socios de la empresa.

En nuestro ejemplo, nos ofrecen “menos” dinero el día de hoy por comprarnos nuestra tierra ($200 mil) de lo que esperamos en nuestro escenario base generar de ganancias ($200 mil de + $50 mil de valor terminal).

Pero esta oferta no es precisamente mala porque está “descontando” los potenciales riesgos de que esas ganancias se logren y el valor del dinero en el tiempo de los flujos libres que se espera que genere el proyecto (inflación y depreciación)

En la práctica, el mundo financiero utiliza cierta matemática para proyectar con "precisión". Se le llama “descontar los flujos” y con esto calculan el valor de las empresas, especialmente de las más maduras o las públicas. En este momento no es importante profundizar en ese método, y tampoco termina siendo muy útil para una etapa temprana.

Por ahora, nos vamos a concentrar en los bloques más importantes que considera el valor de las empresas.

Cómo generar una startup valiosa

Para comenzar, es imposible generar flujos libres para tus accionistas, que determinan el valor de una startup, sin primero generar ingresos.

Por lo que la primera tarea de cualquier startup que quiere ser altamente valiosa es saber cómo generar ingresos.³

Para generar ingresos, debes hacer un producto que alguien quiera. Y solo una vez que esta condición se cumple, debes asegurarte que lo vendes a un precio que genera (o eventualmente)⁴ suficientes ganancias libres para sus accionistas.

Esto es muy simple. Muy literalmente esto es lo único que se necesita para generar una startup de miles de millones de dólares. Desafortunadamente, es más sencillo decirlo que ejecutarlo en la práctica.

El meollo de las startups es que son proyectos que buscan atender problemas masivos con soluciones tecnológicas altamente escalables. Esto es lo que permite que el valor de los startups crezca rápidamente; porque tienen el potencial de generar muchos ingresos (por participar en mercados grande y creciendo) y con buenos márgenes (ya que apalancan tecnología). Entonces entre más rápido creces, y más masivo puedes llegar a ser, más va a valer tu startup. Porque vas a generar más ingresos que eventualmente se van a traducir en ganancias para sus accionistas.

Muchas startups se olvidan de este principio. Que su propósito principal⁵ es generar flujos libres para sus accionistas. Y por esto es que los Unit Economics importan.

Los Unit Economics son el valor de las empresas visto a nivel unitario. Visto en cada “transacción” y cada “venta” que se produce. Es el valor de una startup observado con una lupa.

Para generar una empresa valiosa, debes generar grandes flujos libres para tus accionistas, que deben verse manifestados en cada unidad vendida. Hablaremos con detalle sobre los Unit Economics en la segunda parte de esta guía.

Por qué las startups pierden dinero, entonces?

Es muy común que las startups pierdan dinero en sus primeras etapas. Si la primera prioridad de las startups es conseguir ingresos haciendo un producto que la gente quiera, es normal que esto tome varios meses, y posiblemente años.

Durante te este tiempo, las startups deben invertir en desarrollar su producto. Van a gastar en sueldos, tal vez en infraestructura tecnológica, tal vez en algunas otras cosas.

Si bien esto es común y aceptable en etapas tempranas, conforme una empresa va madurando, las expectativas de márgenes y eficiencia en capital en cada etapa son más demandantes.

Lo que es completamente inadmisible es perder dinero al vender tu producto. Es decir, que ni tu precio sea suficiente para pagar los costos que implican producirlo. Esto es lo mismo que "vender billetes de $1 a $90 centavos". Si esto sucede ad infinitum, la empresa nunca dejará de perder dinero y por tanto no será tan valiosa como una que tiene buenos márgenes.

Si no pierdes dinero en el producto, pero pierdes dinero a nivel empresa porque inviertes fuertemente en gastos operativos (sueldos de equipo, gastos de marketing, etc.), la expectativa es que cada vez pierdas menos. Y si aspiras a ser gigante, que eventualmente no pierdas.

Y las empresas más valiosas, típicamente son las que suelen ser eficientes con su capital y sus Unit Economics y como consecuencia, tienen mejores márgenes y mayor potencial de ganancias.

Exits

De forma abstracta o concreta, un comprador (ya sean los inversionistas de mercados públicos en un IPO, o un comprador estratégico en una adquisición) estará pensando en este mismo principio del que partimos: el valor de cualquier activo es el retorno que se espera que produzca.

Si aceptamos que el incentivo principal de los founders es maximizar el valor del equity, las valuaciones intermedias (de las rondas), son un "leading indicator" del valor de las startups, pero no una materialización concreta.

Lo único que finalmente importa es el valor de un exit a través de un IPO o una adquisición. Es decir, el valor del equity de la compañía materializado.

Un comprador estará buscando adquirir un activo con la expectativa de, más pronto que tarde, producir un retorno.

Es decir, adquirir una empresa que tiene una alta capacidad para generar flujos libres para sus accionistas y este además puede seguir crecer a lo largo del tiempo. Esto incluso cuando hoy la startup esté produciendo pérdidas.

Este principio es siempre cierto considerando que el incentivo primario, e incluso la responsabilidad y obligación legal de quienes toman estas decisiones (los Consejos de Administración), es maximizar el valor de la empresa.

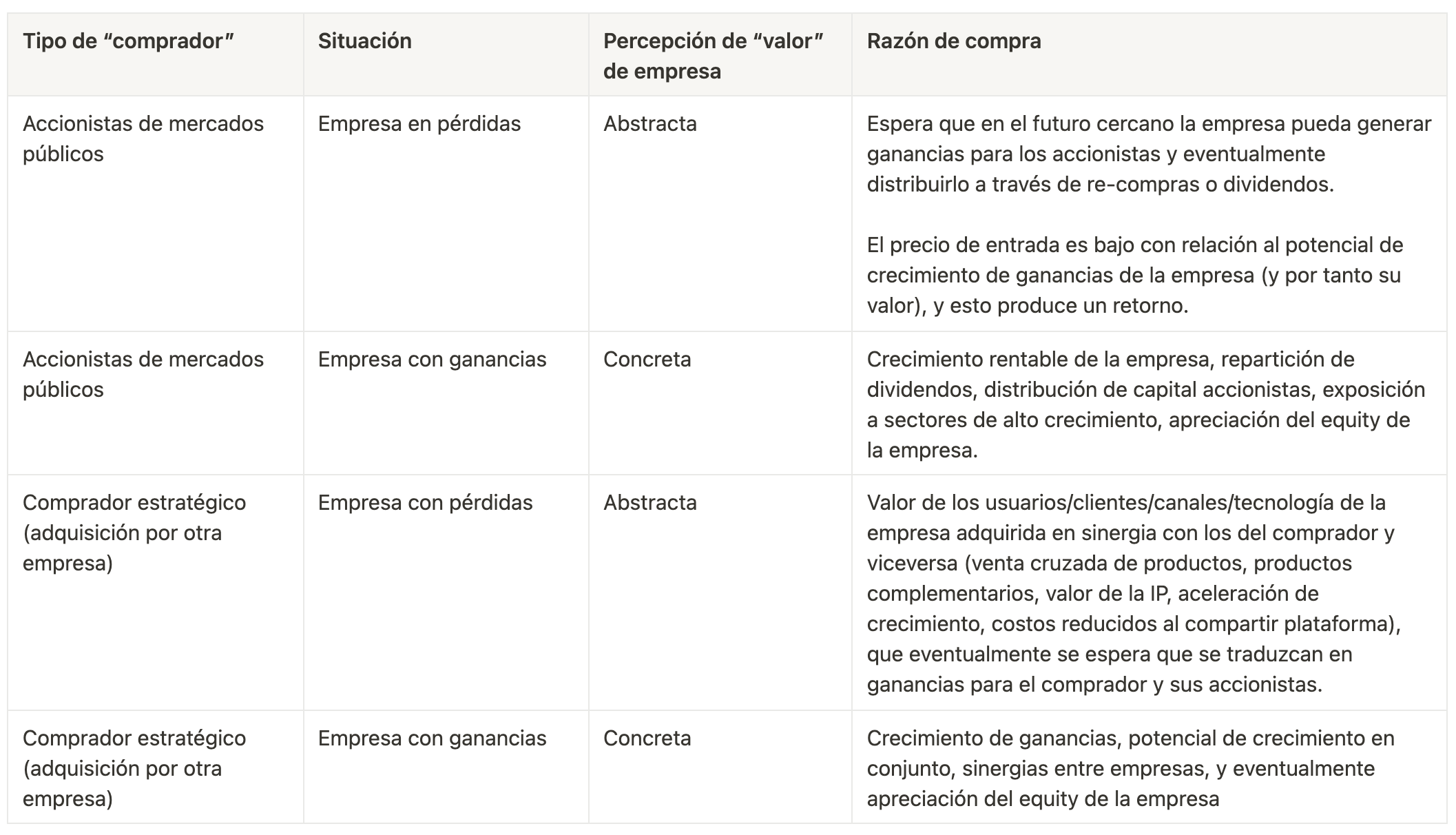

Estos son ejemplos de cómo pueden pensar los potenciales compradores de un exit sobre este principio:

Múltiplos

Antes de pasar a propiamente hablar de los económicos unitarios (Unit Economics), vale la pena dejar una nota sobre los “múltiplos”.

Dado que existe demasiada incertidumbre sobre los flujos libres que puede generar una startup, especialmente en etapas tempranas, la comunidad financiera (incluyendo VC’s, compradores, y otros actores) tienden a simplificar todo el cálculo de los flujos libres descontados a “múltiplos” de ingresos o de ganancias (cuando estas existen).

La fuente de incertidumbre no es solo qué tantos ingresos puede generar la empresa y qué tan rápido pueden crecer, sino que al no tener ganancias, es difícil hacerse una imagen correcta del nivel de márgenes o ganancias que podría generar.

Por lo que los inversionistas y compradores, en lugar de hacer el ejercicio completo de calcular los flujos (y sus riesgos) que puede generar una startup en su vida, prefieren simplificarlo asignándole un múltiplo a sus ventas para determinar su valor.

La lógica de los múltiplos es una ecuación relativamente simple. Está principalmente influenciada por:

- La probabilidad y magnitud que estos ingresos se vuelvan ganancias; y

- La tasa de crecimiento al que estos pueden crecer.

Por lo que la intención de un comprador o inversionista, estará en pagar un múltiplo bajo o razonable con relación al nivel de ganancias previsible en el futuro.

Ejemplo con múltiplos considerando sus ingresos, potencial de ganancias y crecimiento

Hagamos un ejemplo. Si una empresa grande quiere comprar una startup SaaS que tiene $10M de ingresos anuales recurrentes (ARR), el proceso a seguir usualmente es revisar a qué múltiplos "cotizan" empresas con características similares en los mercados públicos.

Imaginemos que el promedio al que cotizan estas empresas es 5 veces sus ingresos. Sin embargo, la startup SaaS está creciendo más rápidamente que empresas similares. Esta creciendo 3x año contra año y las empresas públicas menos de 50% al año. Por lo que el año que viene, esperan algo al rededor de $30M en ingresos anuales recurrentes.

Esto significa que si hoy pagaran 5x ingresos a la startup ($50M), de cumplirse las expectativas, el siguiente año la empresa podría valer $150M (5x * $30M). El comprador habrá hecho una compra a un muy buen precio y los accionistas de la empresa habrán dejado $100M de valor obre la mesa por no esperarse 1 año. Seguramente la empresa seguirá creciendo rápido (más que una empresa pública promedio) y eso permitirá que siga creciendo su valor. Por esto mismo, la startup debería negociar un múltiplo más alto si tiene confianza en su trayectoria de crecimiento.

La otra consideración son los márgenes. Una startup SaaS, debería tener márgenes bastante altos, por lo que su rentabilidad operativa (que es un proxy cercano a los flujos libres para los accionistas) podría ser entre el 20-30% de sus ingresos.

Un negocio SaaS, típicamente merece un múltiplo más alto que un negocio "tech-enabled" en el que sus ganancias pueden estar en al menos un orden de magnitud menores (quizás 10-20%). Porque si le asignaran el mismo múltiplo sobre ingresos, finalmente recibirían menos ganancias los accionistas y no tendría sentido.

Dos startups, una SaaS y una tech-enabled, con exactamente el mismo revenue y la misma trayectoria de crecimiento, tendrán diferentes múltiplos porque las ganancias esperadas de cada una son distintas. Esto sin mencionar que las empresas SaaS tienen ingresos recurrentes, que son más valiosos que los ingresos no recurrentes (ya que tienen menos riesgo de materializarse cada año).

También esto mismo la razón por la que un SaaS podría ser unicornio con solo US$100M de ARR, mientras que una startup "tech-enabled" pueda necesitar $200M de ingresos anuales o más. Una fintech puede necesitar el doble de ingresos para generar el mismo nivel de ganancias que una empresa puramente de software.

Conclusión

Por todo esto, los múltiplos en realidad son una sobre-simplificación que aunque tiene su utilidad, puede ser engañosa e imprecisa para determinar el valor de las empresas. Los detalles y el contexto de cada negocio es importante. Vale la pena que los founders conozcan cuáles consideraciones se utilizan para crear empresas de miles de millones de dólares y qué supuestos deberían cumplirse para lograrlo.

No vale la pena distraernos demasiado con esto. Por ahora solo debemos recordar que la comunidad financiera tiene distintas simplificaciones y herramientas con el propósito final de juzgar la capacidad de generación de ganancias y por tanto el valor de las empresas.⁶

Cómo y en cuánto sea juzgado el valor de su startup deberían importarle poco a un founder. Especialmente las valuaciones intermedias.

Esto, en comparación con lo mucho que debería importarle hacer algo que alguien quiera (encontrar product-market-fit), y que existan muchas de esas personas dispuestas a comprarlo a un precio económicamente productivo para la empresa.

Así que ahora vamos a enfocarnos en esto. Ver parte 2 "Guía de Unit Economics para Startups" aquí.

Este post es la primera parte de la Serie "La Relación Entre el Valor de las Startups y los Unit Economics". Aunque cada parte es independiente, recomendamos la Serie completa. Ver parte 2 "Guía de Unit Economics para Startups" aquí.

Gracias a Andrés Matte, Paula Enei, Natalia Fouillioux, y a Ramon Echeverria por leer borradores de esto.

¹ Hacemos un énfasis especial en el equity y no en la empresa, dado que una empresa puede tener deuda (como lo son la mayoría de las empresas maduras). Y ahí la empresa técnicamente vale su equity + su deuda. Por lo que en caso de una venta de la empresa, usualmente se vende solo el equity. Para fines de este ensayo el valor del equity y el de una startup puede usarse intercambiablemente dado que rara vez estas tienen deuda.

² El término técnicamente correcto aquí es “flujo libre de efectivo”, o free cash flow (FCF). Usamos de forma intercambiable ganancias libres, ganancias para los accionistas, y flujo libre para fines de didácticos.

³ Desde luego que hay excepciones **de compañías de hard-tech que sus ciclos para generar ingresos deben pasar por años de desarrollo tecnológico. Pero si no eres una empresa hard-tech o un Snapchat, difícilmente esta no debería ser la primera prioridad para una startup.

⁴ Algunas personas se toman demasiado en serio el “eventualmente” y llegan a olvidar este propósito.

⁵ Hablando de startups venture-backed. Las startups venture backed adquirieren el compromiso de generarle valor a sus accionistas, los que esperan un retorno estrictamente financiero. Desde luego, habrá compañías no-venture backed cuyos accionistas colectivamente decidirán que su propósito no es maximizar el valor del equity. Posiblemente los founders tengan algunos otros incentivos además de maximizar el valor del equity. Pero si es venture-backed, por defecto sus accionistas están buscando un retorno (y un retorno masivo, si se me permite).

⁶ Por ejemplo, si generas $10M de ganancias libres al año y te asignan un múltiplo de 10 veces eso, la empresa valdrá $100M. ¿Por qué 10 veces sus ganancias y no 20? En principio hay una matemática que puede justificar cuál sería un múltiplo adecuado dados los cálculos de flujos libres descontados, pero en realidad termina siendo un “mercado” quien determina este múltiplo. Que un mercado es la opinión de cada inversionista de forma agregada sobre cuánto vale una empresa. En un escenario utópico donde todo el mundo es perfectamente racional y es capaz de juzgar el futuro perfectamente, habría un consenso perfecto sobre este múltiplo. Sin embargo, las distintas opiniones sobre el potencial de crecimiento y generación de ganancias es diversa y esto permite que haya múltiplos que cambian dependiendo de la empresa y un mercado dispuestos a comprar y vender. Además, las empresas tecnológicas tienen pérdidas por muchos años y la gran mayoría de las veces no tienen ganancias en sus primeros años. Para esto los inversionistas han llegado a una métrica aún más opaca: el múltiplo sobre ingresos. Que en principio funciona igual que el múltiplo de ganancias, pero con una capa adicional de complejidad al no tener visibilidad aún sobre la capacidad de generación de ganancias de la empresa. Esto es una apuesta a pagar “varias veces”(un múltiplo) los ingresos de la empresa con la confianza que eventualmente esos ingresos se convertirán en ganancias. Pero al final del día estas simplificaciones y herramientas tienen el propósito de ser un “proxy” del valor de una empresa.